由於英美澳等國的監管政策有變,讓很多外匯平台為了尋求高槓桿而申請離岸監管牌照,2020全球各國外匯監管現狀如下:

英國:英國FCA監管當局於2018年12月7日正式宣布,永久降低外匯以及CFD產品的槓桿至30倍以內,並徹底禁止二元期權。客戶可以被定義為專業交易者,享受30倍以上的更高槓桿,英國有平台破產保險制度,但專業交易者的賬戶,不覆蓋在賬戶保險制度裡面(交易平台破產的話不會獲得理賠)。

歐盟:歐洲證券市場管理局ESMA規定,從2018年8月1日起,歐盟經紀商提供的外匯槓桿比例不能超過30倍,並且需遵循有關差價合約CFDs(含外匯)的一系列措施,包括限制向零售客戶推銷,分銷或出售差價合約。客戶可以被定義為專業交易者,享受30倍以上的更高槓桿,歐盟國家有平台破產保險制度,但專業交易者的賬戶,不覆蓋在賬戶保險制度裡面(交易平台破產的話不會獲得理賠) 。

美國:自2010年通過《多德弗蘭克法案》後,美國美國商品期貨委員會(CFTC)便規定了美國本土經紀商可以提供給交易者的槓桿倍數限制,其中主要貨幣的槓桿倍數最大為50倍,次要貨幣的槓桿倍數最大則為20倍。美國沒有針對外匯平台的破產保險制,SIPC保險僅覆蓋美股賬戶。

美國NFA現在已經逐漸被外匯經紀商拋棄了,主要的原因是美國對外匯零售交易一直是一種打壓的態度,監管的要求特別多,槓桿也小。目前美國祇有3家交易商具有零售外匯資質,分別是Oanda安達、Gain Capital 嘉盛和IG。

澳大利亞:預計2021年澳大利亞將跟隨歐美實施外匯槓桿限制,降至30倍。而且澳大利亞或新西蘭沒有建立任何外匯平台破產保險制度,之規定需要將客戶資金分開託管。

2019年4月,澳大利亞ASIC應中國政府要求,開始禁止ASIC經紀商招攬中國客戶。日本:日本金融監管廳(FSA)規定外匯保證金交易的槓桿倍數上限不得超過25倍;而且日本平台原則上是不服務外國客戶的。香港:香港證監會SFC規定其監管下的外匯平台最大槓桿倍數不得超過20倍;香港沒有針對外匯賬戶的破產保險制度(現有保險制度只針對港股和期貨賬戶)。

香港:香港證監會SFC要求經紀商最高只能提供20倍槓桿,超過20倍就是違法經營。因此很多香港經紀商會將其分公司或子公司設在其他地區,以提供不同的槓桿服務,但是這些子公司則不再受到SFC的監管。

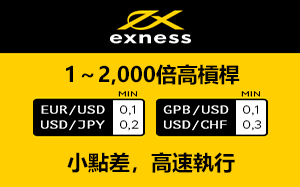

離岸監管:除了英國、美國、歐盟、香港監管牌照的之外,大部分經紀商都把亞太客戶(包含中國大陸和港台)的賬戶都開在了其設在小島國(一般是聖文森特、馬紹爾群島、瓦努阿圖、開曼、維爾京群島等等)。離岸監管的好處是可以用高槓桿(50~2000倍),而在監管力度方面較為寬鬆,保障不如歐美澳等!