炒外匯的兩種風險:一種是資金安全性,另外一種就是交易策略的風險。那麼,如何選擇一家正規資金安全的外匯經紀商?

對於台灣公民來講,炒外匯,外匯經紀商的監管就是你的最後一道防護牆!

哪些外匯經紀商最安全?

業內公認:做外匯首選英國、瑞士、澳大利亞的監管為主。其他監管都是浮雲,基本上只要花點錢就能買得到,例如瓦努阿圖的監管,不到50萬新台幣就能搞定,話句話說,如果你想開一家受瓦努阿圖監管的外匯公司,從公司域名網站到MT4到CRM系統到監管不超過150萬新台幣就可以搞定了,所以你還認為你在一家之花了150萬新台幣就開起的外匯公司投資500萬炒外匯是一件很靠譜的事情嗎?

因為有的經紀商的監管有可能是冒名的或者已經過期的監管等等,所以做外匯之前,第一件事情就是自己要去認認真真的查詢一下外匯公司的監管,查詢的方法很簡答,就是進入所受監管機構的官網然後在搜索監管處輸入該公司的監管號,具體流程直接百度,上面都很詳細的有查詢的流程。

建議大家選擇受FCA(英國金融市場行為管理局)、ASIC(澳大利亞證券和投資委員會)、FINMA(瑞士金融市場監督管理局)、NFA/CFTC(美國全國期貨協會)等監管的外匯經紀商。

其中最嚴格的是NFA和FINMA,均要求數千萬美元/瑞士法郎的抵押資產,其次是FCA,要求1000萬英鎊以上的註冊資金,再次是ASIC,要求數百萬澳元的註冊資金。

FCA擁有FSCS金融服務補償計劃,企業如果破產倒閉,投資者可以獲得最多5萬英鎊的補償。

為什麼以上的監管最為靠譜呢?

就拿FCA的監管來舉例:

要拿到FCA的監管,首先要在英國倫敦本地有實體的辦公室,從你向FCA提出申請監管的當天、你公司至少有4個人(CEO、法務、執行董事、客服)要去監管局報備資料、並且接受FCA的各種問卷調查及資料填寫,如果圈錢跑路,以上這些人將無路可跑。申請的時間最快是9個月左右,給你頒發監管執照的時候要向監管局提供至少200萬英鎊以上的保證金!由於以上這些苛刻的條件,所以目前還沒有一家真正屬於FCA監管的外匯公司跑路的!

出入金通常的外匯經紀商出入金方式有兩種,信用卡和電匯!

1、信用卡入金需要30分鐘-1個工作日,出金需要1-5個工作日,一般來說5個工作日內到賬的是比較正常的,因為需要審核、資金購匯入境、銀行占款等方面都需要耗費時間的。信用卡出入金一般是免費的,只有出入金的匯率差!

2、電匯出入金,大約需要2-14個工作日。任何平台都支持這種方式。一般中轉銀行需要扣取15-40美元的手續費,和平台無關。

注意:

電匯入金一定要看清楚收款方的信息,是否和監管方要求的一致,如果不一致那麼一定是有問題的。另外要看匯到什麼銀行,優質的平台都是在優質的銀行信託賬戶存放資金的,如巴克萊、美國銀行、匯豐、巴黎銀行、澳大利亞聯邦銀行等等。如果匯往銀行是不知名的銀行,那麼一定要謹慎。

MT4、MT5交易的成本來區分

在MT4、MT5上能夠搜到公司服務器的不一定是正規公司,但是搜不到的一定是假平台國內的對賭盤!

一、滑點正常情況下,在市場流動性不足的情況下會產生滑點,滑點指的是最終成交價格與交易者所設置的入場價或止損價不一致的情況,包括持倉單子的止盈、止損、限價單和突破單的成交。因此,滑點也有正向和反向滑點。

金融市場是撮合交易,在你買入的同時,市場的另一端必然有另一個人賣出,若你買入的時候沒人賣,你的單子則會成交在離你最近的一個賣價,股票也是採用此機制,價格旁邊的買一和賣一就是喊價。由於外匯市場深度很大,買賣盤都在千億到萬億美元級別,一般不會出現深度不足的情況,因此也不會滑點。

但是,在行情劇烈波動的時候,如央行會議紀要、非農就業數據、GDP數據等,由於瞬間買賣盤深度的失衡,買一賣一價格拉大,買入和賣出會在離喊價價格最近的一個買賣價格成交,就出現了滑點情況。

任何正規平台都會出現而且應該出現滑點,正規平台和黑平台不同之處是滑點出現的時間。正規平台不會在普通行情滑點,滑點只應存在於巨幅行情中,而黑平台會在任何時候滑點。

二、點差目前大部分的經紀商都是採取點差/佣金盈利模式,即基於銀行報價點差,加上一定的點差或者佣金,最終形成我們交易者所看到的交易成本。

在五位平台中,一個點差指的是標准定義,即外匯波動0.0001,黃金波動0.1美元,1標準手的持倉,1點的波動即為±10美元。

一般來說,浮動低點差+佣金的模式多為STP/ECN模式,高固定點差多為做市商模式,高浮動點差多為代理商加點。 (STP/ECN/MM/NDD等模式將會在下文講述)。

看點差是否過低,過高的點差很可能是加點的點差,可能不是對賭平台,而點差過低,就更顯得蹊蹺了,在這裡點差低指的是低至1點的點差,在外匯市場當中,正規平台的點差一半是2-5點,如果是1點的點差根本無法維持一個公司的正常運營,試想一下,如果沒有任何貓膩,怎麼會向投資者提供如此低廉的點差呢。

甚至有的平台沒有點差,你交易的價格從銀行間市場到LP再到外匯公司,如果沒有點差,100%就是對賭的平台!

注意:銀行間點差是浮動的

歐元兌美元的浮動範圍是0-0.4,

英鎊對美元的浮動範圍是0-0.6,

美元兌日元的浮動範圍是0-0.3,

澳元兌美元的浮動範圍是0-0.6,

紐元對美元的浮動範圍是0-0.8,

黃金對美元的浮動範圍是0.11-0.28。

有的小白會問有沒有手續費,在MT4/MT5上顯示的手續費,其實是代理商或者IB加的,這是代理商賺取的利潤,也就是客戶需要承擔的成本,有的加10美金、20美金、50美金的都有!

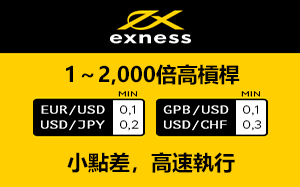

四、槓桿有的平台槓桿高得離譜,有1000倍的,遇到這樣的平台多半是黑平台,遇到這樣的平台就要去仔細的查詢一下監管,如果有正規而且過硬的監管也是可以做,但是一定是公司內部對賭的平台,在這裡申明一下,對賭平台也是可以玩玩的,畢竟對賭也是正規的,但是一定是受到嚴格有效監管的平台,如果是島國監管的就不要玩了,這種平台玩玩還可以,如果要做代理帶著很多客戶去做就要不要做了,因為真正拋單國際市場的通常都是最高是100倍左右的槓桿。

五、交易限制1、掛單限制:正規的STP/ECN平台不會禁止掛單的時間和位置,如果平台禁止掛單或者限制掛單的時間、價位,說明平台不願意客戶盈利,那麼需要謹慎選擇。

2、掛單和止損止盈距離限制:ECN平台不會限制掛單和止損止盈的距離,STP平台多有1個點-5個點的距離限制,做市商平台一般有5個點- 10個點的距離限制,如果超過平台的掛單和止損止盈限制在50-100點,基本可以確定是黑平台了。

3、持倉限制,正規的任何類型平台都不會有持倉時間的限制,不會限制持倉必須大於幾分鐘,也不會限制持倉的過夜和數據賭博行為,如果有限制那麼很可能是黑平台。

4、剝頭皮限制:一般來說,絕大多數正規的任何類型平台都不會限制剝頭皮,因為大多數平台通過客戶的交易手續費盈利,剝頭皮應該是一種有利於平台盈利的交易行為;如果平台禁止剝頭皮,那麼麼很可能是比較苛刻的對賭做市商平台或者黑平台。

5、EA限制:EA限制普遍存在於非MT4/MT5平台和MT4/MT5橋接平台,這是各種技術原因造成的;這些平台多半需要客戶使用平台自研發的JAVA平台進行交易。但是如果一家平台使用MT4/MT5客戶端,又不是橋接平台,卻又禁止或者限制EA交易,那麼需要謹慎選擇了。

六、盈利模式只要做過外匯,明白外匯交易本質的人都會明白,這個世界上沒有人可以保證,他下的單子一定能夠賺錢,除非他做的不是外匯交易,所以,現在有的平台天天賺錢,天天盈利,而且每個月收益30%以上,如果真的這麼厲害,還需要你我去投資嗎?不是說不可能,只是不靠譜!

所以真實的交易一定是有賺有虧,而且收益不會太離譜!

所以投資,首先要明白,你賺的錢是從哪裡來的?你如果只是是看重收益,那麼一定會有人盯著你的本金!基本上月平均收入1~20%左右的還是靠譜的。

2018外匯經紀商排名

| 外匯經紀商 | 外匯平台 | 外匯監管 | 最低入金 | 最大槓桿 | 外匯點差 | 官網開戶 |

| 1.智匯 |  | 澳州(ASIC) | 50美元 | 400:1 | 歐美1.3 | |

|---|---|---|---|---|---|---|

| 2.XM集团 |  | 英國(FCA) | 20美元 | 888:1 | 歐美1.8 | |

| 3.IQOption |  | 賽普勒斯(CYSEC) | 10美元 | 1000:1 | 歐美1.7 | |

| 4.嘉盛集團 |  | 英國開曼(CIMA) | 50美元 | 400:1 | 歐美1.8 | |

| 5.瑞訊銀行 |  | 瑞士(FINMA) | 1000美元 | 100:1 | 歐美1.4 |

IQ Option外匯交易平台

IQ Option官網

| 期權收益率 | 二元期權91%;外匯1~1000% |

|---|---|

| 交易品種 | 外匯(Forex)、股票、CFD、Crypto |

| 外匯槓桿 | 1~1000倍 |

| 最小入金額 | 10美元 |

智匯(thinkmarkets)

XM外匯

- 點擊查看XM外匯英國FCA監管>>XM監管牌照< <

- >>XM外匯交易贏得60萬保時捷活動(9/10 – 11/29)< <

- XM受英國FCA,澳大利亞ASIC及伯利茲IFSC等機構多重監管。

- 用戶來自超過196個國家,提供30種語言工具,100多種商品。

- 最低5美元入金,最大888倍槓桿,高達5萬美金贈金,出入金快速便捷。

- 提供外匯、股票、大宗商品、貴金和加密貨幣的差價合約,MT4、 MT5交易平台。